چهارشنبه شب برنامه ويژه ثريا در مورد نظام بانکي با حضور دکتر ابراهيم رزاقي استاد بازنشسته اقتصاد دانشگاه تهران و آقاي ميثم دهقان کارشناس مباحث پولي و مالي و نيز حضور تلفني دکتر حسين صمصامي عضو هيئت علمي دانشگاه شهيد بهشتي و سرپرست سابق وزارت اقتصاد بر روي آنتن رفت و حقايق تکان دهنده اي را در مورد معضلات و انحرافات نظام بانکي از مسير مطلوب، افشا کرد.

دکتر ابراهيم رزاقي استاد بازنشسته دانشگاه تهران در ابتدا در پاسخ به سوالي در باب اينکه آيا بانک ها نقش خود را در شرايط اقتصاد مقاومتي درست ايفا مي کنند يا خير؟ گفت: ما وقتي از اقتصاد مقاومتي صحبت مي کنيم منظور همان استقلال اقتصادي است. در 20 سال گذشته نيازهاي ارزي کشور از 12 ميليارد دلار در سال به 120 ميليارد دلار در سال رسيده است اين نشان مي دهد که ما به استقلال اقتصادي نزديک که نشده ايم هيچ بلکه از آن دور نيز شده ايم.

اين استاد دانشگاه ادامه داد: بانک در يک تعريف، درست جايي است که سپرده هاي مردم را جمع آوري مي کند و کارمزد اندکي برمي دارد و سپرده هاي مردم را به توليد تزريق مي کند و باعث ايجاد توليد و اشتغال مي شود و اين به استقلال اقتصادي ختم مي شود اما در تعريف سرمايه دارانه آ ن به دنبال سود بيشتراست به روش هاي مختلف تلاش مي کند که اين پول به توليد نرود چون در کشور ما سود توليد در مقابل دلالي کمتر است نتيجه اين روند آن است که مردم فداکاري کرده اند و سپرده هاي خود را در بانک گذاشته اند اما بانک براي خود کار کرده اند و از ان هدف استقلال اقتصادي دور شده ايم.

آيا فقط پايه پولي تورم زاست؟

در ادامه محسن مقصودي مجري کارشناس و نماينده گروه تحقيق برنامه ثريا در يک ارائه مفصل کارشناسي آمارهايي را در باب نقش بانک ها دراقتصاد کشور بيان کرد وي اظهار داشت: نقدينگي را دو بخش ايجاد مي کند يک بخش افزايش پايه پولي توسط بانک مرکزي است که در کشور ما عموما به اين بخش حمله مي شود که چرا دولت دست به اين کار مي زند؟ و بخش دوم نقدينگي اي است که توسط بانک ها از طريق ضريب فزاينده ايجاد مي شود که کمتر به آن توجه مي شود.

کارشناس برنامه ثريا ادامه داد: ابزاري به نام ذخيره قانوني وجود دارد که بانک ها پس از هر بار سپرده گذاري مردم بايد يک ميزان مشخص را نزد بانک مرکزي سپرده گذاري کنند که اين ابزار مي تواند براي کنترل بانک ها در خلق اعتبار استفاده شود.

مقصودي در ادامه به تشريح مکانيزم خلق اعتبار توسط بانک ها پرداخت و گفت: بانک ها در مکانيزم خلق اعتبار و نقدينگي با پذيرش سپرده هاي مردم و کسر بخشي از آن به عنوان ذخيره قانوني باقي آن را به صورت تسهيلات ارائه مي کنند و به اين طريق با يک ميزان خلق پول اوليه توسط بانک مرکزي بانک ها دست به خلق اعتبار مي زنند که اگر ميزان ذخيره قانوني 20 درصد سپرده مردم باشد بانک ها مي توانند ميزان پايه پولي اضافه شده توسط بانک مرکزي را 5 برابر کنند يعني اگر ميزان نقدينگي موجود در کشور حدود 500 هزار ميليارد تومان باشد حدود 400 هزار ميليارد تومان آن را بانک ها ايجاد کرده اند.

دهقان معمولا در بحث نقدينگي که مطرح مي شود به ان بخش ابتدايي توجه مي شود ولي به قدرت خلق اعتبار توسط بانک ها توجه نشده و گاهي نيز با سرعت گردش پول اشتباه مي شود. در حالي که اين يک خلق اعتبار جديد توسط بانک هاست که انجام مي شود که اين يک مجوزي است که اصل آن را از حاکميت گرفته است و اين پول اعتبارش در اصل از مردم است.

نقش بانک ها در خلق نقدينگي 4 برابر دولت

مقصودي در ادامه با ارائه نموداري که نشان دهنده ارتباط ميان ذخيره قانوني و نقدينگي بود گفت ذخيره قانوني ابزار کنترلي است که در دست دولت و بانک مرکزي است که بانک مرکزي مي تواند با کم کردن آن نقدينگي را افزايش داده و با زياد کردن آن مي تواند نقدينگي را کاهش دهد.

مقصودي در ادامه گفت از ابتداي بانکداري در کشور کل پايه پولي ايجاد شده توسط دولت تا کنون حدود 100 هزار ميليارد تومان است و بانک ها در طي اين مدت و خصوصا پس از تشکيل اولين بانک خصوصي يعني سال 80 حدود 400 هزار ميليارد تومان بوده است که نشان دهنده آن است که ضريب فزاينده پولي در طي اين دوره به شدت رشد کرده است و نقش بانک ها در خلق اعتبار و افزايش نقدينگي پر رنگ تر شده است که عموما به اين مسئله اشاره اي نمي شود. (شکل شماره 1)

شکل شماره 1: مقايسه سهم بانک ها و بانک مرکزي در ايجاد نقدينگي

شکل شماره 2: روند تغييرات ضريب فزاينده پولي (قدرت خلق اعتبار بانک ها) از 76 تا 92

نسبت افزايش نقدينگي و پايه پولي در سه دولت گذشته مشابه هم است

در ادامه ميزان نسبت افزايش نقدينگي و پايه پولي توسط سه دولت گذشته با يکديگر مقايسه گرديد. در دولت سازندگي از ابتداي دوره تا انتهاي آن نقدينگي 7.16 و پايه پولي 5.09 برابر و در دوره اصلاحات نقدينگي 6.86 و پايه پولي 4.2 برابر و در دوره مهرورزي نقدينگي 5.97 و پايه پولي 4.53 برابر شده است که نشان دهنده آن است که نسبت افزايش نقدينگي و پايه پولي در دولت هاي گذشته تقريبا مشابه بوده است و لذا مسئله اصلي ميزان ايجاد نقدينگي نيست بلکه چگونگي استفاده از آن است که کمتر به آن توجه مي شود.

شکل شماره 3: مقايسه نسبت نقدينگي و پايه پولي ابتدا و انتهاي سه دولت گذشته

بانک ها به جاي کمک به توليد سوداگري و دلالي مي کنند!

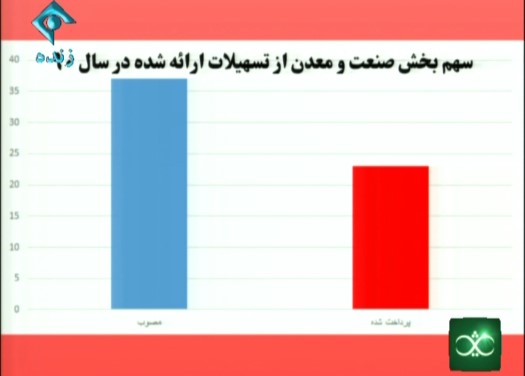

مقصودي در ادامه به بررسي اين موضوع پرداخت که منابع بانکي چگونه هزينه شده است. وي اظهار داشت در سياست هاي بانک مرکزي (سال 90) ميزان پيشنهادي تسهيلاتي که بايد به صنعت و معدن هدايت شود 37 درصد بوده است که بانک ها در سال 90 تنها 23 درصد منابع خود را به حوزه صنعت و معدن پرداخت کرده اند که بخشي از آنها نيز به نام صنعت بوده و به بخش هاي ديگر مانند دلالي هدايت شده است.(شکل شماره 4)

شکل شماره 4: سهم بخش صنعت و معدن از تسهيلات ارائه شده در سال 90

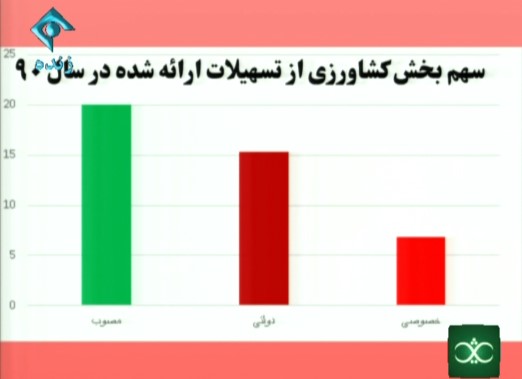

همچنين در همان سياست سال 90 در بخش کشاورزي پيشنهاد شده 20 درصد بوده است که بانک هاي دولتي حدود 16 درصد و بانک هاي خصوصي حدود 7 درصد فقط به توليد کشاورزي کمک کرده است.(شکل شماره 5)

شکل شماره 5: سهم بخش کشاورزي از تسهيلات ارائه شده در سال 90

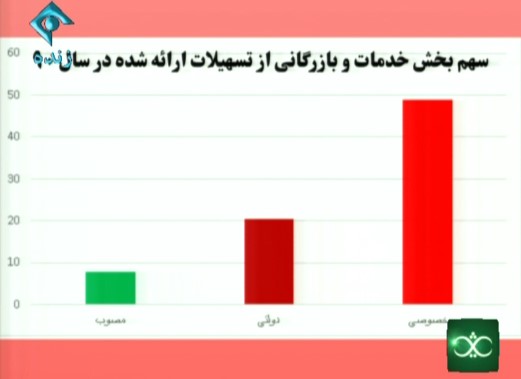

در بخش خدمات بازرگاني توصيه بانک مرکزي 8 درصد بوده است که دولتي ها 21 درصد و خصوصي ها 48 درصد کمک کرده اند که سود در آن است که در آن هم بخش مثبت و هم دلالي در ان وجود دارد که به دليل عدم شفافيت و وصل نبودن سامانه هاي بازرگاني در کشور ما مانند ثبت سفارش و تسهيلات اين نقدينگي اختصاص داده شده وارد دلالي مي شود.(شکل شماره 6)

انک مرکزي به جاي نظارت کردن، تنها توصيه مي کند!

شکل شماره 6: سهم بخش خدمات و بازرگاني از تسهيلات ارائه شده در سال 90

در تکميل سخنان مجري کارشناس برنامه، دهقان کارشناس پولي و مالي تاکيد کرد: مشکل هم همين جاست که بانک مرکزي فقط توصيه کرده است اما توجه نکرده است که اين نبايد تنها توصيه شود بلکه اين اختياري است که حاکميت به بانک ها داده است و بايد اين نقدينگي کانال کشي بشود و به توليد برسد. جريان نقدينگي در کشور ما از ابتدا پاک است و بايد کانال کشي بشود به سمت زمين هاي مستعد که به توليد منجر شود اما به باتلاق ختم شده و هرز مي رود.

سودهاي کلان بانک ها چگونه ايجاد مي شود؟ سوداگري يا حمايت از توليد؟!

مقصودي در ادامه داد با اشاره به سود هاي کلان بانک ها تصريح کرد: توليد در کشور ما در رکود است و به استناد مرکز پژوهش هاي مجلس با 30 درصد ظرفيت کار مي کنند اما در اين مدت بانک ها سود هاي کلان داشته اند به عنوان مثال يک بانک در اين مدت حدود 100 درصد به نسبت سرمايه اش سود کرده است. واقعا جاي سوال است که اين بانک ها در چه چيزي سرمايه گذاري کرده ان که توانسته اند 100 درصد سود کنند در حالي که توليدي که در رکود است نمي تواند اين مقدار سود داشته باشد. وي ادامه داد انتظار ما ان است که بتوانيم نام اين بانک ها را اعلام کنيم چون دانستن حق مردم است و رئيس جمهور هم بارها بر اين تاکيد کرده است اما متاسفانه موانعي براي ان وجود دارد.(شکل شماره 7)

شکل شماره 7: نسبت سود به سرمايه برخي بانک ها درسال 90

اند و اگر مي شد از اين بانکي که 100 درصد سود کرده است 80 درصد انرا ماليات گرفت ديگر مشکلي ايجاد نمي کرد و ديگر اينقدر بانکداري در دوره اي که توليد در رکود است رونق نخواهد داشت ولي و.قتي ماليات گرفته نمي شود معلوم است که بانک برنده اصلي است و توليد در اينجا هميشه بازنده است

مجري کاشناس برنامه ثريا در ادامه با نشان دادن عکس هايي از پروژه هاي ساختماني و برج سازي بانک ها تصريح کرد که به نظر مي رسد که بانک ها سرمايه هاي خود از طريق شرکت هاي واسطه اي که بانک ها تاسيس مي کنند.

به بخش برج سازي و ساخت مجتمع هاي تجاري لوکس مي برند و حتي انرا به سمت مسکن نيز نمي برند و بعضا گزارش هايي نيز که ما به بخش مسکن مي بريم همين برج ها هستند. البته همه اينها را با پوشش قانوني انجام مي دهند در حالي که کشور در شرايط اقتصاد مقاومتي قرار دارد اين بانک ها پول هاي مردم را به کجا مي برند؟!(شکل شماره 8)

شکل شماره 8: نمونه هايي از پروژه هاي برج سازي و ساختمان هاي تجاري بانک ها

دکتر رزاقي نيز در تاکيد اين موضوع گفت: به نظر مي رسد اينها تنها بخش هايي از کارهاي انحرافي بانک ها است که مي شود نشان داد و بخش ديگري از اين پول ها به بخش هاي ديگر سوداگري مي رود که مانند اتش سوزاني است که به خرمن توليد و اقتصاد مي زند و انرا نابود مي کند.

بانک ها ترجيح مي دهند به مشتريان سود 10 درصدي بدهند اما قرض الحسنه ندهند!

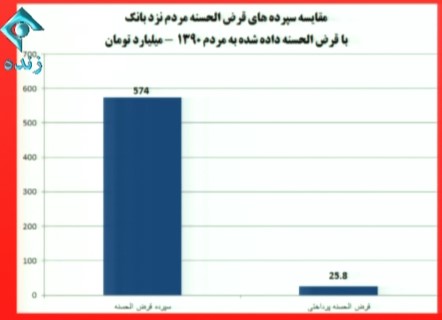

در ادامه مقصودي با نشان دادن عملکرد يک بانک خصوصي در بخش قرض الحسنه تاکيد کرد که بانک ها حتي در اين بخش نيز به مردم کمک نکرده اند و به عنوان يک بانک تنها 4.5 درصد سپرده هاي قرش الحسنه مردم را به آنها تسهيلات داده است يعني از 574 ميليارد تومان سپرده تنها 25 ميليارد تومان وام داده شده است. (شکل شماره 9)

شکل شماره 9: ميزان دريافت سپرده و پرداخت تسهيلات قرض الحسنه يک بانک خصوصي در سال 90

وي ادامه داد: البته از اين سال به بعد بانک مرکزي بخشنامه کرد که بانک ها بايد سپرده هاي قرض الحسنه را در همين بخش هزينه کنند و ديديم که تبليغات بانک ها براي دريافت قرض الحسنه مردم کم شد.

دهقان، کارشناس پولي و بانکي نيز تاکيد کرد: بانک ها ترجيح مي دهند که سپرده هاي کوتاه مدت براي مردم ايجاد کنند و سودهاي 10 درصدي بدهند و سپرده ها را اين گونه جذب کنند که سپرده هاي مردم در دست انها باشد پيش از اين قرض الحسنه دريافت مي کردند و اين براي بانک ها رايگان بوده است و براي انها هزينه اي نداشته است.

رزاقي استاد سابق دانشگاه نيز تاکيد کرد: وقتي بانک ها از طريق رسانه تبليغات مي کنند که سود بيشتر مي دهند، اين تبليغات باعث مي شود که فرهنگ مردم تغيير کند و انسان را به جايي مي رساند که به جاي آنکه از توليد و کشور دفاع کند و مي رود به سمت بانکي که آن يک درصدسود بيشتر را مي دهد يعني مصرف گرايي و نگاه مادي را دامن مي زنند.

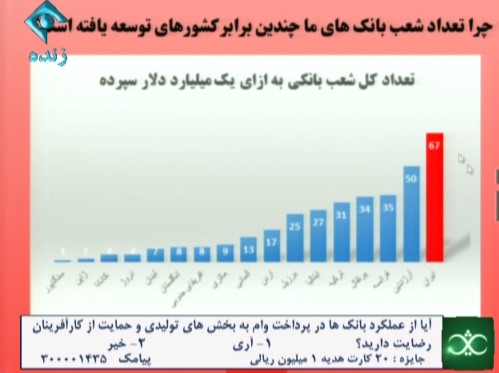

چرا تعداد شعب بانک هاي ما چندين برابر کشور هاي توسعه يافته است؟

مجري کارشناس برنامه با نشان دادن تعداد شعب بانک ها به يک ميليارد دلار سپرده گفت: در کشوري مانند سنگاپور تنها يک بانک وجود دارد اين عدد در کشور ژاپن 2 کانادا 4 نروژ 4 و … است اما اين عدد در کشور ما 67 عدد است که در مقايسه با امريکا نيز تعداد شعب بانک هاي ما 20 برابر است يعني خريد شعب نيز با نگاه اقتصادي صورت مي گيرد.(شکل شماره 10)

شکل شماره 10: تعداد شعب بانک ها به ازي يک مليارد دلار سپرده در ايران در مقايسه با ساير کشور ها

خريد و فروش شعب توسط بانک ها عاملي در گران شدن زمين و مسکن و خدمات اقتصادي

رزاقي نيز تاکيد کرد: سود خريد و فروش اين ساختمان هاي بانک ها نيز چون زياد است بانک ها دست به خريد و فروش شعبه مي زنند و اين روي قيمت و زمين و مسکن نيز در کل تاثير مي گذارد.

مقصودي نيز همچنين تاکيد کرد در قانون بانک ها مجازند تا 30 درصد سرمايه خود را اموال غيرمنقول يعني شعبه و ساختمان بخرند اما در عمل اين عدد به 60 درصد رسيده است که اين هم بهره وري بانک ها را مي اورد پايين و هم هزينه هاي انها را بالا مي برد.

دهقان کارشناس ديگر برنامه نيز تاکيد کرد: اين خريد و فروش شعبه توسط بانک ها عاملي جدي براي ايجاد هزينه براي اصناف هستند چرا که وقتي در اماکن مرغوب شهر املاکي را با چند برابر قيمت مي خرند و اين باعث مي شودکه قيمت املاک منطقه بالا رفته و يک صنفي که مي خواهد در ان منطقه کارکند هزينه ملک و اجاره بها به شدت بالا مي رود و اينرا به مردم تحميل مي کند.

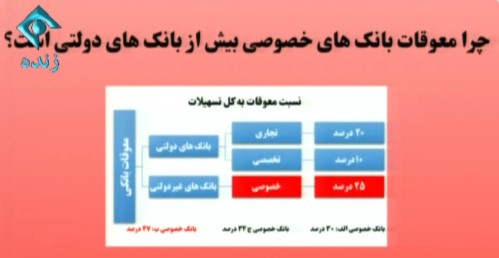

چرا معوقات بانک هاي خصوصي بالاتر از ساير بانک هاست؟

در ادامه ارائه مجري کارشناس برنامه اظهار داشت بحث ديگر معوقات بانکي است که سهم ان در کشورما بالاستدر حالي که استاندارد آن در دنيا حدود 5 درصد است در کشور ما به طور متوسط بالاي 15 درصد است. نسبت معوقات به کل تسهيلات در بانک هاي تجاري دولتي حدود 20 درصد تسهيلات معوقات داريم در بانک هاي تخصصي اين عدد کمتر و حدود 10 درصد است که اين به دليل ان است که ميزان تسهيلات به ميزان واقعي نزديک تر است و همچنين به توليد منجر مي شود و مورد رهن موجود است اين عدد کمتر است.

وي همچنين اظهار داشت: ميزان معوقات در بانک هاي خصوصي حدود 25 درصد تسهيلات پرداخت شده توسط انها است که کاملا غير منطقي به نظر مي رسد چرا که بانک هاي خصوصي ايجاد شدند که کارامدي داشته و به دنبال پول خود باشند و طبيعتابايد معوقات کمتري داشته باشند و اين سوال را ايجاد مي کند که بانک هاي خصوصي در کجا سرمايه گذاري مي کنند که اين ميزان بالا معوقه دارند.(شکل شماره 11)

شکل شماره 11: ميزان معوقات بانکي به تفکيک بانک هاي دولتي و خصوصي

رزاقي نيز باطرح اين سوال که چرا اين معوقات در بخش تجاري اين مقدار زياد است؟ اظهار داشت: اين مسئله احتمال فساد را نشان مي دهد که اين وام ها با رابطه فاسد داده شده است و در موقع دريافت وام وثايق کافي و يا غيرقابل نقد شوندگي اخذ شده و يا مورد وثيقه وجود نداشته است در مورد بانک هاي تخصصي چون عيني تر است و مورد وثيقه وجود دارد که عموما خود پروژه است اين ميزان کمتر است اما در بانک هاي خصوصي احتمال ديگري وجود دارد و ان هم ذي نفع بودن هيئت مديره اين بانک ها وشرکت هاي زير نظر انهاست که اصلا قرار نيست اين پول ها را پس بدهند.

وي همچنين تاکيد کرد: عملا اين بانک ها بايد ورشکست باشند ولي دولت به دليل حمايت از مردم دست خود را از پشت انها برنمي دارد و اين بانک ها نيز سوء استفاده مي کند.

مقصودي در تاييد اين بخش از سخنان دکتر رزاقي گفت با مشورتي با يکي از مسئولين سابق بانک مرکزي داشتيم ايشان اظهار داشتند که ما بانک خصوصي داريم که بيش از 70 درصد از تسهيلاتي که داده است معوق مي باشد. ما انتظار داريم که اين اسامي اعلام شود که بانک خصوصي الف 30 درصد بانک خصوصي ب 47 درصد و بانک خصوصي ج 34 درصد معوقات دارند که اينها چيزهايي که گفته نمي شود.

ميزان معوقات بانکي دو برابر بودجه مسکن مهر!

وي همچنين اعلام کرد: نسبت به تسهيلات به معوقات بانکي حدود 5 درصد است که هميشه در کشور ما بالاي 15 درصد بوده است. روند ميزان معوقات بانکي نيز مدام از سال 85 تا 92 اضافه شده و از 20 هزار ميليارد تومان به 77 هزار مليارد تومان رسيده است که اين ميزان دو برابر که با ان سه مليون خانه ساخته شده است يعني با ميزان معوقات بانکي مي شود 6 ميليون خانه ساخت. در حاليکه مردم براي يک دريافت وام کوچک به شدت مشکل دارند عده اي وام هاي کلان مي گيرند و پس نمي دهند. (شکل شماره 12)

شکل شماره 12: نسبت معوقات نظام بانکي به کل تسهيلات

دهقان: حتي آن بخشي نيز که معوقات نظام بانکي کم مي شود نيز به واسطه ان است که اين معوقات را تسهيلات داده اند و انرا تبديل به وام کرده اند.

در ادامه به استناد رئيس سازمان بازرسي کلي کشور ميزان معوقات بانکي حدود 77 هزار ميليارد تومان اعلام شد همچنين از قول رئيس کميسيون صنايع و معدن مجلس ميزان معوقات بانکي بخش توليد کمتر از 20 درصد و حدود 14.5 درصد است. يعني بيش از 80 درصد مربوط به غير توليد است. در صورتي که اينها بيشتر در خطر واردات هستند ولي چون توليد عيني تر است معوقات انها کمتر است.

حدود 11 هزار ميليارد تومان از معوقات در دست 4 نفر

مقصودي همچنين اظهار داشت: چند خبر ديگر هم وجود دارد که در ايام انتخابات نيز خيلي مطرح شد و توسط دادستان کل کشور نيز تاييد شد که حدود 11 هزار ميليارد تومان از معوقات در دست 4 نفر است که اتفاقا در بخش هاي توليدي نيز هستند و يا حدود 80 درصد تسهيلات در دست 10درصد از مشتريان بانکي است.

دکتر رزاقي نيز در تاکيد اين مطلب افزود: اينها با اين پول ها و امکاناتي که دارند مي توانند وارد عرصه سياست شوند خيلي از افراد را خريده و افراد زيادي را تحت تاثير خود قرار دهند و اين معوقات را استمهال مي کنند حتي انرا قانون مي کنند و و در انتخابات ها نيز وارد شوند.

بانک ها خالق اعتبار هستند اما مالک اعتبار نيستند

ميثم دهقان کارشناس سياست هاي پولي و مالي نيز تاکيد کرد: اصل بحث اين است که اين خلق اعتبار که دولت اختيار انرا به بانک ها داده است بايد دولت براي ان برنامه ريزي کند و در مقابل ان از بانک ها پاسخ بخواهد بعيد مي دانم در ليبرال ترين کشورها نيز بانک ها اين مقدار ازادي عمل داشته باشند که بتوانند پولهاي خود را وارد سوداگري و سفته بازي کنند.

مقصودي نيز در ادامه اظهار داشت: افسوس بنده ان است که در شرايطي هستيم که مي گوييم تحريم ها دست ما را بسته است مجبور مي شويم در مذاکرات امتياز بدهيم و فناوري هسته اي را از دست بدهيم درحالي که اصل مشکل در داخل است و همين بانک ها هستند.رهبر انقلاب هم تاکيد کرده اند که اين پول ها که به افراد داده مي شود و انها درجاي ديگر خرج مي کنند عين دزدي است.

آيا اصلاح نظام بانکي در شرايط اقتصاد مقاومتي اولويت نيست؟

محسن مقصودي مجري کارشناس برنامه در پايان ارائه خود با تاکيد بر اينکه خلق پول اختياري است که حاکميت به بانک ها داده است چند سوال طرح کرد: که ايا بانک ها در مقابل اين اختيار خود را در مقابل توليد و اشتغال و تورم مسئول مي دانند؟ ايا بانک مرکزي براي کنترل تورم حاصل از خلق اعتبار بانک ها برنامه دارد؟ و ايا اصلاح نظام بانکي در شرايط اقتصاد مقاومتي اولويت نيست؟

بانک ها چه کرده اند که رشد اقتصاد ما منفي 5.8 درصد شده است؟!

دکتر صمصامي استاد دانشگاه شهيد بهشتي و سرپرست سابق وزارت اقتصاد: طبق آمار سال 91، رشد نقدينگي در کشور 29 درصد، رشد سرمايهگذاري واقعي اقتصاد منفي 21 درصد، رشد اقتصادي منفي 5.8 درصد و تورم 40 درصد اعلام شد. که وقتي اين آمارها در کنار هم گذاشته ميشود گوياي يک حقيقت تلخي در اقتصاد ما است. در اقتصاد کشورما وظيفه نظام مالي هدايت منابع ما به سمت توليد است و در کشورما نظام مالي بانک محور است و حال اين سوال پيش مي آيد که نظام مالي ما و بانک ها چه کرده اند که رشد اقتصاد ما منفي 5.8 درصد شده است؟!

سرپرست سابق وزارت اقتصاد تاکيد کرد: نظام بانکي ما شرايط و ساختار موجود نتوانسته نقدينگي را به سمت فعاليت هاي اقتصادي و مولد هدايت کند. نه تنها اين کار را نکرد بلکه باعث شد منابع از فعاليت هاي توليدي جذب فعاليت هاي غير توليدي و غير مولد و سوداگرانه در اقتصاد بشود. اين از مشکلات حاد مملکت و اقتصاد ما است و مثل سرطان در اقتصاد ما عمل مي کند. اهميت اين موضوع از چند برنامه اقتصادي و حتي هدفمندي يارانه ها با اهميت تر است.

وي ادامه داد: رشد اقتصادي ما به طور متوسط حدود 20 درصد و رشد توليد ما حدود 1.5 درصد و تورم حدود 20 درصد بوده که سوال اين است که نظام بانکي ما در انها چه نقشي دارد؟

ماهيت بانک مناسب سرمايه گذاري اقتصادي نيست

اين استاد دانشگاه شهيد بهشتي تاکيد کرد: بيش از 27 سال از تصويب قانون عمليات بانکي بدون ربا مي گذرد اگر اين قانون به درستي در اقتصاد اجرا مي شود نظام بانکي مي توانست برکات بسيار مهمي در اقتصاد داشته باشد. ولي متاسفانه اين قانون در عمل اجرا نشد. ما اين قانون را مصوب و ابلاغ کرديم اما ساز وکار و ايزارهاي لازم براي اجراي اين قانون را فراهم نکرديم. ما اين قانون را سپرديم به همان بانکي اجرا کند که قبلا بلد بود پول بگيرد و پول بدهد يعني فعاليت قرضي را انجام دهد در حالي که ماهيت اين قانون غير از فعاليت هاي قرض الحسنه رد و بدل شدن کالاست نه پول.

صمصامي همچنين اظهار داشت: اصلا ماهيت اين فعاليت ها فعاليت هاي بانکي نيست.يعني از بانک که اصلا سرمايه گذاري تخصص ندارد خواستيم که بيايد اين کار را انجام دهد و اين بانک ها نيز امدند همين عقودي که در قانون امده است را به صورت صوري اجرا کرد و لذا بيشتر عقودي که در بانکها اجرا ميشود صوري است و فعاليت ها نيز عدمتا و حتي مشارکت ها به صورت قرض رخ مي دهد همچنين بيشتر فعاليتهاي بانکي که تحت عنوان فروش اقساطي انجام مي شود به صورت ظاهري قرارداد درست اما در عمل حالت ديگري است که کانه گويا مشتري پولي را قرض مي گيرد و کالايي رد و بدل نمي شود.اگر فروش اقساطي نيز درست انجام مي شد اينها تبديل به مال مي شد و ديگر معوق نمي شد. در برخي شرکت هاي ليزينگ معوقات تنها کمتر 1 درصد است در حالي که در نظام بانکي ما،80 هزار ميليارد تومان معوقه بانکي وجود دارد زيرا ارتباط گردش پول با کالا قطع شده است. بانک ها از ماهيت خود خارج شده اند و ابزار هاي لازم براي فعاليت حمايت از توليد را ندارند و نبايد وارد ان مي شدند.

نظام اقتصادي ما نظام حفظ استقلال اقتصادي نيست

در ادامه برنامه دکتر ابراهيم رزاقي اظهار داشت: اولين مسئله مربوط به اين است که نظام اقتصادي ما نظام حفظ استقلال اقتصادي نيست به خلاف گفته ها نظام سرمايه داري است يعني هر کس دنبال سود خودش برود جامعه توسعه پيدا مي کند در حالي که بالاترين سود در اقتصاد نيست و لذا هر چه پول به کسي بدهيد مي رود در جايي خرج مي کند که بيشترين سود داشته باشد و اين باعث فساد مي شود و اول اين نگاه بايد نشان داده شود و عوض گردد کسي که صرفا به دنبال پول است چقدر مي تواند به فکر مردم باشد وقتي اين است توقعي نداريم که بانک ها سوء استفاده نکند ويا بانک مرکزي نظارت خود را به درستي انجام دهد و دليلي ندارد که حتي دستگاه قضايي حساس چرا که گفته ايم کار را رها کنيم درست مي شود.

عزمي براي نظارت بر بانک ها وجود ندارد

ميثم دهقان کارشناس سياست گذاري پولي و مالي نيز تاکيد کرد: اول امر بايد بپذيريم که بانک ها خالق اعتبار هستند ولي مالک اعتبار نيست. يکي از مسئولين سابق مي گفت که بانک ها را طبق اصل 44 نمي توانيم بانک ها مجبور به اين کنيم که در کجا هزينه کنند. در حالي که اصل خلق اعتبار حاکميتي است به بانک اجازه مي دهند که خلق اعتبار کند ولي مالک خلق اعتبار نيست و بانک نمي تواند ازاد باشد که برود به دنبال ايجاد حداکثر سود اما بخش نظارتي تا چند وقت گذشته در حد مدير کل بود و اين نشان مي دهد که عزمي براي نظارت وجود ندارد اگر اين عزم بود به دنبال ان مي رفتند که ببيند که اين پولها در کجا هزينه شده است.

بدن اقتصاد کشور دچار خونريزي داخلي است!

دهقان در ادامه با تشبيه جريان مالي به جريان خون در بدن اظهار داشت: جريان پول در کشور مانند جريان خون در بدن است وقتي در بدن خونريزي داخلي وجود دارد مجبوريم که به ان خون وارد کنيم و اين اتفاقي است که در نظام بانکي وجود دارد. از يک طرف پول به انجايي که بايد برود نمي رود و لذا دولت ها مجبور مي شوند که پول وارد اقتصاد کنند. در حالي که بايد اين را اصل درست کرد که نيازي نيست که به صورت کسري بودجه پايه پولي را وارد اقتصاد کنيم و بايد اين نظام بانکي درست شود که پول به جاي خود هدايت شود.

اين کارشناس سياست گذاري پولي و مالي با نقل قولي از وزير صنعت و معدن و تجارت در مورد نياز به نقدينگي توليد اظهار داشت: وزير صنعت گفته است حدود 120 هزار ميليارد تومان سرمايه در گردش نياز داريم که تا رشد اقتصادي داشته باشيم و بنگاه ها با اين ظرفيت هاي پايين کار نکنند اين درحالي است در کشور حدود 520 هزار ميليارد تومان نقدينگي وجود دارد يعني اگر حتي 20 درصد اين نقدينگي وارد توليد مي شد توليد رخ مي داد و کالا توليد مي شد و اين خود ضد تورم است ولي اين بانک ها اساسا تن نمي دهند که اين پول وارد توليد شود و بانک مرکزي ما تنها توصيه مي کند که اين پول ها به توليد برود و بانک مرکزي اصلا ابزار نظارت بر اين امر که بانکداري متمرکز است را شکل نداده است و شفافيت اطلاعات در اين حوزه وجود ندارد.

حکايت نقدينگي سرگردان کشور و سطل شکسته

دکتر حسين صمصامي نيز در توصيف وضعيت نقدينگي و وضعيت نظارت بر نظام بانکي در کشور گفت: حکايت نقدينگي و بانک و بانک مرکزي حکايت از سطل ابي است که شکسته و هر روز قدرت هدايت اين اب هايي که مي ريزد کم مي شود در حال حاضر تعداد شعب بانکي ما (20 هزار) که اين نقدينگي را کنترل مي کند، 10 برابر آن حدي است که مورد نياز است که باعت مي شود هزينه ها بالا برود و براي جبران سود را بالا مي برد و به دنبال آن بازرسي ها هم کم مي شود در حالي که يک معاونت نظارت در بانک مرکزي داريم که تنها 150 تا 200 کارمند دارند که نمي تواند به اين تعداد بالاي شعب بانک ها نظارت کنند اين حجم نقدينگي که در اين 20 هزار شعبه مي چرخد را چگونه مي شود با اين نظارت هاي سنتي مي شود نظارت کرد؟!

وي در ادامه تاکيد کرد: در اقتصاد ما هنوز اين اراده که بخواهيم ابزارهاي نظارتي را بر نظام بانکي و اقتصاد حاکم بکنيم و اين فعاليت ها را رصد بکنيم ايجاد نشده است. اين يک عزم و اراده ملي لازم دارد.

وقتي شروع مي کنيم به نظارت و شفاف سازي، داد مي زنند که ناامني در اقتصاد ايجاد شد!

سرپرست سابق وزارت اقتصاد همچنين اعلام کرد: در وزارت اقتصاد در زمان ما اين بانک هاي اطلاعاتي به هم وصل شد و مشخص شد که اين پولها به کجا مي رود و در بازار مسکن چه ميکنند ويا در بورس و ارز چه مي کنند و يا ماليات ها چگونه پرداخت مي شود؟ بدون وجود اين بانک هاي اطلاعاتي اصلا نمي شود نظارت کرد امنترين جا براي پولشويي، نظام بانکي ما است. در هيچ جاي دنيا چنين چيزي نيست که نظارت ها بر فعاليت هاي بانکي اينقدر ضعيف باشد. يک مقدار هم که شروع مي کنيم به نظارت و شفاف سازي، داد مي زنند که ناامني در اقتصاد ايجاد شد. اينها همان صاحبان منافع هستند که نمي خواهند ماليات بدهند. از اشفته بازار بورس و ارز و سکه يک ماهه منافع کلان به دست بياوند و بعد اين پول ها را مي اورند در سيستم بانکي و بعد ميخواهند که نرخ سود بالا برود

در جامعه ما منافع اقتصادي است که سياست هاي اقتصادي را تعيين مي کند

وي همچنين تاکيد کرد که بايد از بانک مرکزي گزارش بخواهيم از سالي که نرخ سود بانکي از 11 درصد به 20 درصد افزايش يافت چه اتفاقي در توليد ما افتاد؟ در حالي که قرار بود اين پولهابه توليد برود. اينها به هزينه افزايش قيمت ها وکاهش رفاه مردم اين کارها را انجام دادند و سود کردند و وقتي هم که شفاف سازي مي خواهد رخ دهد نمي گذارند و بانک هاي اطلاعاتي را از بين بردند. چرا وقتي وزير بعدي آمد تمام بانک اطلاعات را پاک کرد و از بين برد و نگذاشت کامل و شفاف شود؟ در اين جامعه منافع اقتصادي است که سياست هاي اقتصادي را تعيين مي کند.

خوب کاری ندارد! اگر جرات دارید اسامی سهامداران بانکهای خصوصی را اعلام کنید!

بالاخرخ شوخی که نیست، دولت دولت بانکداران است. قطعا بسیار جالب خواهد بود اگر مردم نام آن سهامداران -و ارتباطشان با صادرکنندگانی که ارزحاصل از صادرات را به کشور بر نگردادند نا رشد اقتصاد عمدا منفی شود – را بدانند!!!

اما نکته مهم اینکه چرا در زمانی که دولت احمدی نژاد جانش از دست این بانکها به لبش رزسیده بود صدا و سیما اصرار بر کتمان این حقایق داشت و حالا این حرفها را می زند؟